講師:元 日本証券経済研究所 特任リサーチ・フェロー 杉田 浩治 氏

タイミングよりタイム?

株式投信などは「安い時に買って、高い時に売る」ことができれば大きな利益を得ることができます。しかし実際には、買い時と売り時を正しく当てることは困難です。むしろ人間の心理として、上がってくると強気になり下がってくると不安になって、結果的に「高値で買って安値で売る」ことになりかねません。

市況変動を予測することが難しいとすれば、「余裕資金がある時は、思い立った時が買い時」かもしれません。アメリカではよく「時間を味方にする(おカネを運用できる期間を長くして複利のメリットなどを生かす)ため、投資のスタートは早い方が良い」といわれています。

買い付け時期の分散も一法

そして、「買い付け時期を分散すること」はリスクを小さくする一つの方法です。投資信託は多くの証券に分散投資してリスク軽減を図っていますから、これに投資家が時間分散を加えればリスクを一層小さくすることができます。

定額投資を続ければコストが下がる

さらに「一定の金額(等金額)」を継続投資していくと、買い付け単価を引き下げていくことができます。アメリカなどで「ドル・コスト平均法」と呼ばれている方法です。その理屈は簡単で、「値段の変動のあるものを同じ金額ずつ買っていくと、"高い時には少ない量を買い、安い時には多くの量を買う"ことになるので平均単価を引き下げられる」わけです。

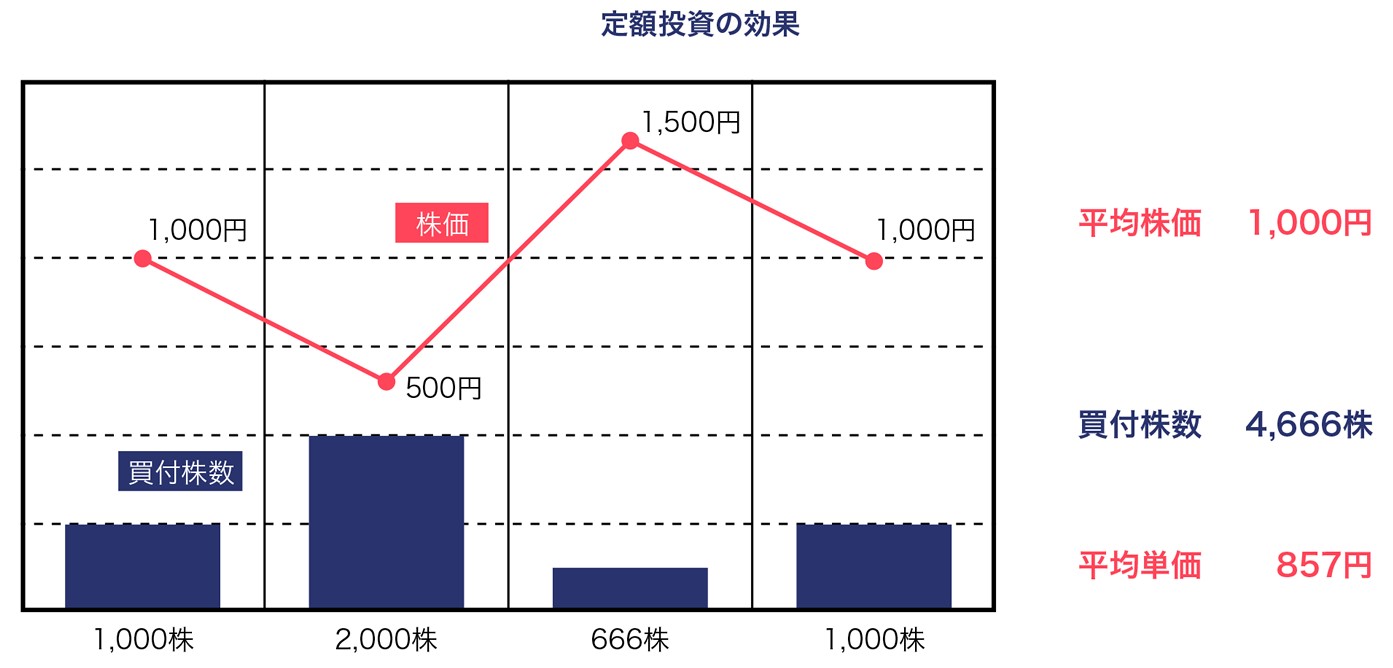

下図をご覧ください。ある株式の値段が折れ線グラフのように変化したとして、それぞれの時にたとえば100万円ずつ投資していくと、買付株数は棒グラフのようになります。

ここで、平均株価は[(1,000+1,500+500+1,000)÷4]で1,000円です。しかし100万円ずつ買った場合、合計で4,666株買えましたから、平均買付単価は400万円÷4,666株=857円となり、平均株価より143円も安く買えたことになります。その理由は上記の通り、「高い時には少なく買い、安い時に多く買っているから」です。

※投資の先進国アメリカでは、多くの人が401k(確定拠出年金)プランなどを通じ、ドル・コスト平均法を活用しながら定期的に投資信託への定額投資を実行しています。

日本でも確定拠出年金制度を導入する企業が増えているほか、収益に税金がかからない「つみたてNISA」も導入されています。