企業年金コンサルタントで社会保険労務士の船橋郁恵氏が社会保険労務士の皆様へ

退職給付制度について4回シリーズで解説します!

第4回「従業員の資産形成支援のための福利厚生制度」

・NISAを活用した従業員の資産形成支援~職場つみたてNISAの仕組み~

これまで第1回から第3回のコラムでは退職給付制度や企業年金、個人年金制度を活用した従業員の資産形成支援について解説してきました。従業員の資産形成を支援するためには、他にもさまざまな方法があります。

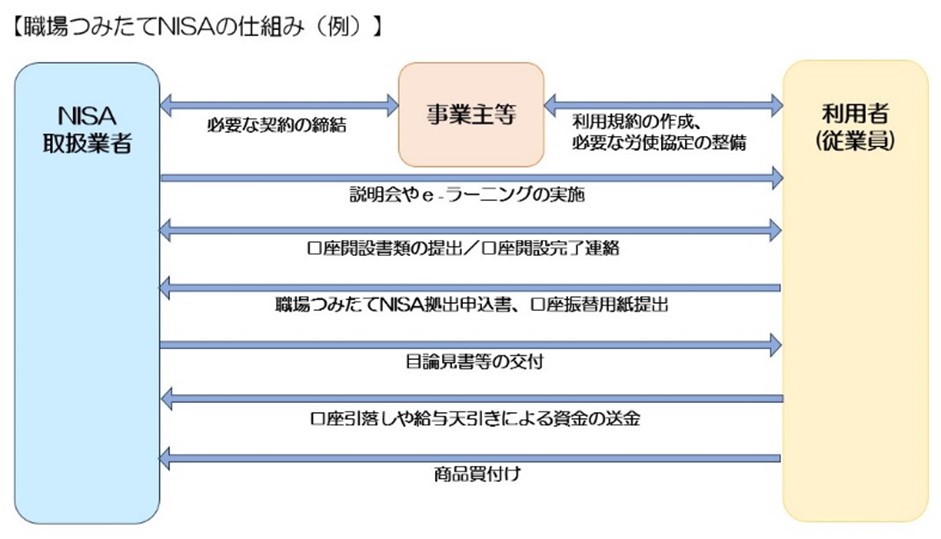

方法のひとつに、職場つみたてNISAの導入があります。職場つみたてNISAは、従業員が職場を通じてNISAを利用した資産形成を行うことができるよう、支援する仕組みです。企業がNISA取扱業者である証券会社と契約し、希望する従業員がNISA取扱業者の選定する金融商品のなかから、自身の判断で投資を行います。投資を始めるきっかけを企業が提供することで、従業員の資産形成を後押しすることができる制度です。

NISAは少額投資非課税制度といいます。通常、投資で得られた収益には20.315%の税金が掛かるのに対し、NISAでの投資で得られた収益には税金が掛かりません。令和5年度税制改正大綱での改正により、2024年1月から非課税運用期間の無期限化や投資枠の拡大が行われ、NISAはより使いやすい仕組みとなりました。

2024年からのNISAには「つみたて投資枠」と「成長投資枠」があり、それぞれのニーズに合った投資のスタイルを選択することができます。なお、2つの投資枠の併用も可能です。また、NISAで運用している資産はいつでも引き出しができるため、それぞれのライフイベントに合わせた資産の活用が可能となっています。

※NISAの制度概要については、下記URLをご参照ください。

https://www.toushin.or.jp/newnisa_contents/nisa/index.html

制度改正により、資産形成の手段としてのNISAへの注目度が高まっています。いっぽうで、NISAに興味がありながらも、自分自身で口座開設の手続きをしたり、投資についての知識を学ぶことにハードルを感じている人も多いと思われます。企業が職場つみたてNISAを導入することによって、このような従業員の資産形成の第一歩を後押しすることができるというわけです。

なお、職場つみたてNISAは、企業年金を含めた退職給付制度等との併用もできるため、すでに企業年金等を導入している企業でも導入が可能です。また、従業員数などの要件がなく、企業規模にかかわらず導入することができます。

原則として、リタイア後に給付を受けることとなる企業年金や個人年金制度と合わせて、より柔軟な資産形成支援の制度として、職場つみたてNISAの導入を検討しても良いでしょう。 日本証券業協会リーフレット「職場つみたてNISAのご案内」をもとに作成

日本証券業協会リーフレット「職場つみたてNISAのご案内」をもとに作成

職場つみたてNISAを導入する際、企業はNISA取扱業者と契約したうえで、従業員である利用者との間で「職場つみたてNISA利用規約」を設けることで、制度の適切な運営につなげることができます。

規約では、

・参加資格について

・毎月の拠出金額について

・拠出方法について(給与天引きとするか、口座振替とするか)

・投資枠や運用商品について(つみたて投資枠利用とするか、成長投資枠利用とするか、なお、両投資枠利用とすることも可能)

・金融経済教育について

・奨励金を付与する場合は、奨励金について

などを明記すると良いでしょう。

また、制度を利用する場合の申込や拠出額の管理、投資の判断などは、従業員の自己責任のもとで行うということも、規約にしっかりと明記しておくことで導入後のトラブルを防ぐことができます。口座開設書類等、一部の書面について事業主を通じての受取りや交付とすることもできますが、職場つみたてNISAにおける取引は、通常の有価証券取引と同じように金融商品取引法等の関係法令や諸規則の適用を受けるため、企業が対応できることは法令の範囲内に限る、という点には十分留意が必要です。規約の作成時には、企業が支援する内容と、従業員が自己責任で行わなくてはならない内容を明確にし、スムーズな制度運営につなげられるようサポートすることが必要です。

なお、職場つみたてNISAでの拠出方法には、給与天引きと従業員ごとの口座振替があります。拠出方法を給与天引きとする場合は、利用規約の作成のほかに、賃金控除に関する労使協定の締結が必要です。この労使協定は届出は不要ですが、締結と保管を失念することのないよう、サポートできると良いでしょう。

・奨励金の付与を行う際の検討ポイント

職場つみたてNISAでは、拠出を行う従業員に対し、企業が奨励金を付与することもできます。奨励金の金額について従業員ごとに差を設けることは、職場つみたてNISA制度においては特段の制限がないため柔軟に設定することが可能です。ただし、企業の制度導入の目的を踏まえ、特定の従業員にとって不当に差別的なものとならないよう配慮が必要です。

この奨励金は給与所得として課税の対象となります。会計において「福利厚生費」として費用計上している場合であっても、給与所得に該当しますので注意しましょう。

いっぽう、社会保険の算定においての報酬や労働保険における賃金に該当するかは、職場つみたてNISA制度として明確な基準は示されていません。財形貯蓄に対する奨励金に準じた場合は、社会保険の報酬には該当し、労働保険の賃金には該当しない、という見解となりますが、企業ごとに制度の導入目的や仕組み、就業規則などへの記載内容、対象となる従業員の範囲を整理したうえで、関係各所に確認する必要があると考えています。

給与システムの設定や保険料の算定、各給付額にも影響する可能性があるため、社会保険労務士が専門家としてしっかりとサポートする必要があります。

なお、企業が前年度より給与等の支給額を増加させた場合、その増加額の一部を法人税から税額控除できる、賃上げ促進税制という仕組みがあります。賃上げの要件や税額の控除率は企業規模等によって異なりますが、職場つみたてNISAの奨励金も、この賃上げ促進税制の対象となる給与とすることができます。

ただし、口座振替による拠出としている場合、従業員の職場つみたてNISAの利用実績から、奨励金が確実にNISAに拠出されていることを確認する必要があります。従業員の個別の取引状況などを確認する必要がある場合は、報告方法についても事前に検討するようにしましょう。NISA取扱業者から企業へ情報を連携する場合には、あらかじめ対象となる従業員から情報提供について個別の同意を得ることが必要です。細かい点ではありますが、企業にとってスムーズな運営となるようサポートできると良いでしょう。

・職場つみたてNISAでの金融経済教育の実施

職場つみたてNISAの取扱業者は、ガイドラインに基づき、利用者である従業員に金融経済教育を行うこととなっています。主な内容として、投資や拠出の申込を受けるときまでに、NISA制度の概要や税制、資産形成の目的、分散投資・長期投資の効果や対象商品の特性・リスクについての情報を提供することが求められています。また、企業からの求めに応じて、継続して金融経済教育や金融商品の情報等を提供することとなっています。

金融経済教育の実施に関しては、企業ごとに利用者となる従業員のニーズを捉え、より効果的な教育が継続的に行われることが大切です。実施方法や教育の内容、また実施の頻度等について、企業に合った金融経済教育が行われるよう、企業と連携して、提案できると良いと考えています。

企業年金コンサル目線から考える

~従業員の資産形成支援のための研修の必要性と伝えるべき内容~

ここまで、退職給付制度や福利厚生制度等を活用した従業員の資産形成支援について触れてきました。

さまざまな企業が、従業員の将来を思い、それぞれに合った制度を導入していますが、導入した制度がより活用されるためには、従業員ひとりひとりが将来の資産形成について意識を持つことが大切だと、日々感じております。

そのため、制度導入時の説明の際には、各制度の内容を伝えるのと同時に、資産形成についての学びの機会を得られるような研修の提案も行うようにしています。2024年4月に設立される金融経済教育推進機構の認定アドバイザーによる企業研修なども、活用していけると良いと思います。

ここでは、将来の資産形成について、特に伝えるべきことにはどのような内容があるかを整理していきましょう。

〇ライフプランとマネープランの検討

将来のための資産形成を考える際は、これからの自分自身の生活設計プラン(=ライフプラン)を立てることが欠かせません。これからどのようなライフイベントが待っているのか、また将来はどんなライフスタイルを望んでいるのかをイメージすることで、いつまでにどんな資金を準備し、どのように資産を形成していくのかというマネープランを、具体的に検討することができます。そのため、従業員が自分自身のライフプランとマネープランについて考える機会を作れると良いでしょう。

〇公的年金制度の仕組みや給付について

将来のマネープランを検討する際やリタイア後の生活をイメージするときには、公的年金制度の知識も必要不可欠です。老齢年金がいつからいくら受け取れるのか、今後の働き方によってどのような影響があるのかなど、基本的な仕組みを知っておくことで、その他に必要となる準備がイメージしやすくなります。

公的年金制度の仕組みがわからないために、漠然と将来に不安を持っている人も多いのが現状です。将来いくら給付を受けられるのかわからない状態で、やみくもに資産形成をしても不安は解消されません。正しい理解をしたうえで必要な準備を行えるよう、情報提供していくことが必要だと考えています。

また、遺族や障害など、万が一の場合に受けられる給付があるということも、あらかじめ知る機会があれば、将来の安心につながるでしょう。

〇資産形成のための資産運用の考え方

将来のための資産形成では、一般的に少額の資金を長期間にわたり積み立てていくことになります。資産運用を行う場合には、投資における「リターン・リスク」の考え方や、「長期・積立・分散投資」によるリスクとの付き合い方など、基本的な知識を習得している必要があるでしょう。

DC制度や職場つみたてNISAなど、従業員自身が運用の判断をする必要がある制度を導入する場合はもちろんのこと、そうでなくても、このような知識の習得機会を定期的に設けることで、従業員の資産形成の支援だけでなく、マネーリテラシーの向上にもつなげることができるでしょう。

従業員ひとりひとりが資産形成の重要性を理解することで、企業が実施する制度が、自分の将来に役立つものであるということを実感しやすくなります。また、企業における制度の導入目的も、より伝わりやすくなるでしょう。制度の導入が企業で働く従業員の方々にとっての安心につながり、定着率の向上やモチベーションUPの効果を生み出すことができれば、まさしく企業にとっても従業員にとっても魅力的な制度となっていきます。

企業年金コンサルタントとして、さまざまな選択肢のなかから、それぞれの企業に合った制度の導入をサポートし、企業とそこで働く従業員の皆さんに寄り添った支援を行うことで、さらに企業価値を高めるお手伝いをしていきましょう。

(注)本記事内容は、2024年2月時点の情報に基づき作成しております。

■職域で利用できる資産形成制度をわかりやすく解説したハンドブックをプレゼント中!

ガイドブックプレゼントページよりお申込みください。

■第1回「企業の魅力をUPさせる退職給付制度」

■第2回「DC制度の仕組みと企業型DCの導入ポイント」

■第3回「中小企業が導入可能なiDeCo+制度」

- 投資信託協会では「中小企業を応援するマネーセミナー」を各地で開催。第1部ではFPが各制度の解説を、第2部では各地の制度導入企業にご登壇いただき導入にあたってのご苦労やその効果などをお話いただいています。その模様を動画で公開していますので、ぜひご覧ください。

- FPによる(iDeCo、iDeCo+、DC)の解説

- 第1部「制度を活用して会社も社員もハッピーに!」

- 制度導入企業によるパネルディスカッション動画(福岡)

- 第2部「実際はどうなの?導入先輩企業、本音トーク」(登壇企業の業種:IT企業、医療法人) 採録(西日本新聞)

- 制度導入企業によるパネルディスカッション動画(金沢)

- 第2部「実際はどうなの?導入先輩企業、本音トーク」(登壇企業の業種:温泉事業、建設業)

- 採録(北國新聞)

- 制度導入企業によるパネルディスカッション(松江)

- 第2部「実際はどうなの?導入先輩企業、本音トーク」(登壇企業の業種:コンピュータソフトウェア製造販売、ガス販売・供給設置設計等)

- 採録(山陰中央新報)

- 制度導入企業によるパネルディスカッション(徳島)

- 第2部「実際はどうなの?導入先輩企業、本音トーク」(登壇企業の業種:伝統工芸加工・販売、卸売業)

- 採録(徳島新聞)

- 制度導入企業によるパネルディスカッション(宇都宮)

- 第2部「実際はどうなの?導入先輩企業、本音トーク」(登壇企業の業種:電気工事業、銀行業)

- 採録(下野新聞)

- ※採録の無断転記・引用を禁止します。