資産運用の前に

まずは、手持ちの資金を使うタイミングで分けてみましょう。すぐにでも使う必要があるお金は預貯金などの安全資産でキープしながら、当面使う予定のない余裕資金を運用に回すのがポイントです。

■すぐにでも使う可能性のあるお金(生活費や、不意の出費に備えるお金)

すぐにでも使う可能性のあるお金は、換金性があって安全性の高いものに投資してはどうでしょう。例えば、普通預金やMRFなどが考えられます。

■数年後には使うことが決まっているお金(結婚資金、住宅資金など)

収益性と同時に元本の安全性の高い投資をしてはどうでしょう。例えば、定期預金、個人向け国債、公社債投資信託などが考えられます。

■当面使うことがないお金(セカンドライフに備えた資金など)

遠い将来使うお金については、万が一、投資が思うようにいかなくても挽回のチャンスがありますから、高い収益が期待できるものに投資してはどうでしょう。例えば、株式、投資信託などが考えられます。

数%の利回りが、数年後には大きな差を生む

資産運用の考え方は「複利」の効果と切り離すことができません。

複利とは、運用の結果の利息分を再び運用に回して利息を得る方式のこと。逆に、元本にのみ利息がつく方式を「単利」といいます。

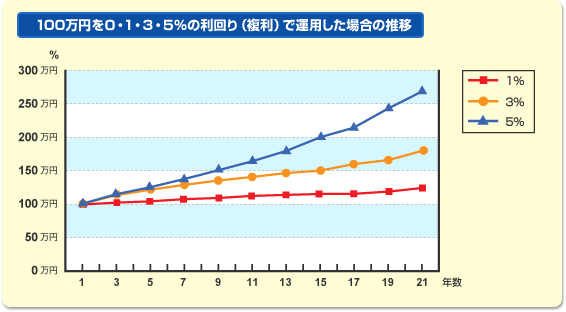

たとえば、100万円を年率5%で運用したとします。すると20年後には、単利で運用した場合には200万円にしかなりませんが、複利では約265万円になります。単利と複利は運用の年数が長いほど差が広がっていきます。

それでは、ここで資産運用のシミュレートをしてみましょう。

たとえば今、100万円を持っていたとします。これを年利1%の定期預金に預けた場合、例え複利でも20年後には約122万円にしかなりません。一方、運用利回り5%で20年間運用できた場合、100万円は約265万円にまで増える計算となります。

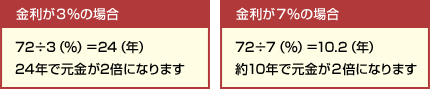

預金の元金を2倍にするのに、たとえば0.2%の金利で何年かかるでしょうか? 答えは、約360年。これは、「72を金利で割る」ことによって近似値を導くことができます。これを「72の法則」といいます。

投資信託で始める資産運用

「もっと手軽に分散投資をしたい」という方には、投資信託が向いています。

投資信託とは、少額から分散投資を行うことを可能にするために生まれた金融商品です。大きなお金を用意しないとできなかった分散投資が、投資信託であれば1万円程度から行うことが可能になります。投資信託は、多くの個人がお金を出し合って、大きな資金のかたまりにして投資を「運用会社」と呼ばれる運用の専門家にまかせる仕組みです。投資信託に投資をすることで、個人が出すお金は少額でも大きな資金として投資をしたような効果が得られます。

- 投資信託の詳細については「投資信託を学ぼう」をご覧ください。