個人が掛金を出して、自ら運用し、老後資金を作る年金制度

- 掛金を出すのも運用するのも、加入者自身の判断で行う

- 運用成績によって将来受け取る額が変わる

- 原則として自営業者、会社員、公務員、専業主婦(夫)など、20歳以上65歳未満のほとんどの人が加入できる

個人型確定拠出年金(iDeCo イデコ)とは、国民年金や厚生年金などの公的年金に上乗せされる、老後資金づくりを目的とする年金制度のひとつです。加入者が掛金を出して、自ら金融商品を選んで運用を行い、積み立てた資産は60歳以降に一括または分割で受け取ります。また、自らが行う運用の成績によって、将来受け取る金額が変わってきます。

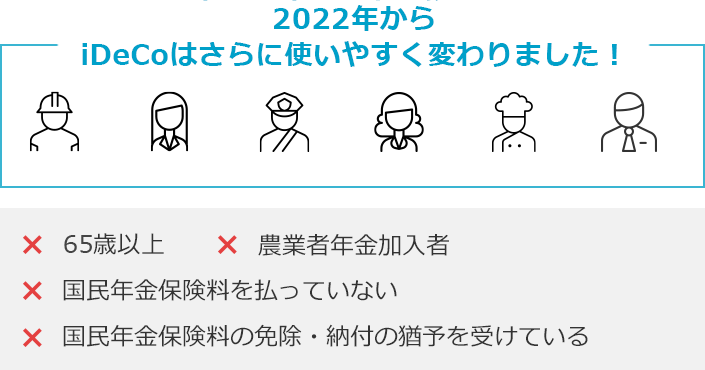

iDeCoは、2017年1月から自営業者や会社員、公務員、専業主婦(夫)などに加入対象範囲が拡大し、さらに2022年5月の改正でほとんどの方が65歳未満まで加入できるようになりました。

ただし、一部、iDeCoが利用できないケースもあります。

まず、65歳以上の人、国民年金保険料を払っていない人、国民年金保険料の免除・納付の猶予を受けている人、農業者年金に加入している人はiDeCoを利用できません。

また、企業型確定拠出年金を導入している企業に勤めている会社員については、iDeCoとの併用を認めることを企業年金の規約で定めない限り、iDeCoに加入できませんでしたが、2022年10月からは事業主の掛金が拠出限度額に満たない場合には労使合意や規約を変更しなくても本人の意志だけでiDeCoに加入できるようになります。ただし、企業型の事業主掛金と個人型の掛金、これらの合計額がそれぞれ以下の表の通りであることが必要です。また、企業型DCにおいて加入者掛金を拠出(マッチング拠出)している場合などはiDeCoに加入できません。

※2022年10月からは従業員自身がマッチング拠出かiDeCoのどちらかを選択できるようになります。

| 企業型DCに加入している方がiDeCoに加入する場合(月額) | 企業型DCと確定給付型(DB、厚生年金基金など)に加入している方がiDeCoに加入する場合 (月額) |

|

|---|---|---|

| 企業型DCの事業主掛金① | 55,000円以内 | 27,500円以内 |

| iDeCoの 掛金② |

20,000円以内 | 12,000円以内 |

| ①+② | 55,000円以内 | 27,500円以内 |

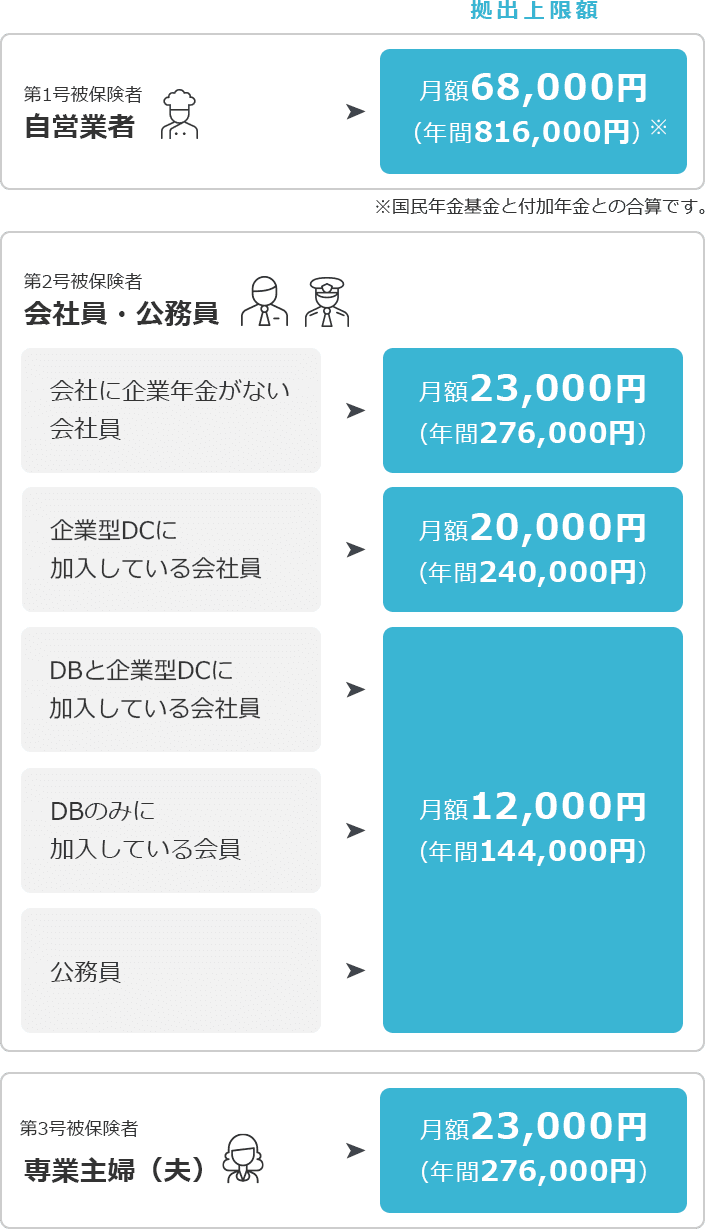

掛金の上限は人によって異なる

- 掛金の最低額は月額5000円。原則60歳まで、積み立ててきた資産の引き出しはNG

- 自営業者、公務員、専業主婦(夫)、会社員のそれぞれで掛金の上限が違う

iDeCoでは毎月掛金を出して運用していくわけですが、掛金の額については最低額と上限額が定められています。

掛金の最低額は月5000円(年6万円)と定められています。なお、一度払った掛金は原則、60歳まで引き出すことはできません。

次に掛金の上限についてですが、その額は人によって異なります。

まず、自営業者等(第1号被保険者)の場合は月6万8000円(年81万6000円)です。ただし、この額は国民年金基金と合算した額です。

公務員の場合は月1万2000円(年14万4000円)です。

会社員や公務員の扶養の対象となっている専業主婦(夫)(第3号被保険者)の場合は月2万3000円(年27万6000円)が上限になります。

ただし、会社員がiDeCoに加入する場合は上限にさまざまなパターンがあるので、注意しておく必要があります。

まず、企業年金を導入していない企業に勤める会社員は月2万3000円(年27万6000円)が掛金の上限になります。

また、既に企業型DCに加入している会社員の場合、iDeCoでの掛金は月2万円(年24万円)が上限となります。

さらに、既に確定給付企業年金に加入している会社員の場合、iDeCoの掛金は月1万2000円(年14万4000円)が上限です。

iDeCoには3つの税制優遇措置がある

- 掛金の全額が所得控除され、節税効果大

- 運用中に得られた利益はすべて非課税

- 積み立てた資産を受け取る時は、退職所得控除、公的年金等控除の対象に

iDeCoには3つの税制優遇措置があります。

まず、iDeCoで積み立てた掛金の全額が所得控除されます。掛金の年間合計額がその年の課税所得から差し引かれますので、結果、所得税や住民税が軽減されます。

次に、運用によって得た収益については非課税となります。通常、定期預金の利息や投資信託で得た利益には、その約20%が税金として差し引かれますが、iDeCoで運用した場合はすべて非課税となります。

そして、60歳以降に積み立てた資産を受け取る時、全額をまとめて受け取る場合は退職所得控除が、分割で受け取る場合は公的年金等控除が受けられ、所得税が軽減されます。

このように、iDeCoでは「掛金を拠出する時」「運用している時」「受け取る時」というそれぞれの段階で手厚い税制優遇を受けられるのです。